Sijoitusstrategiat: Paheet vai Hyveet?

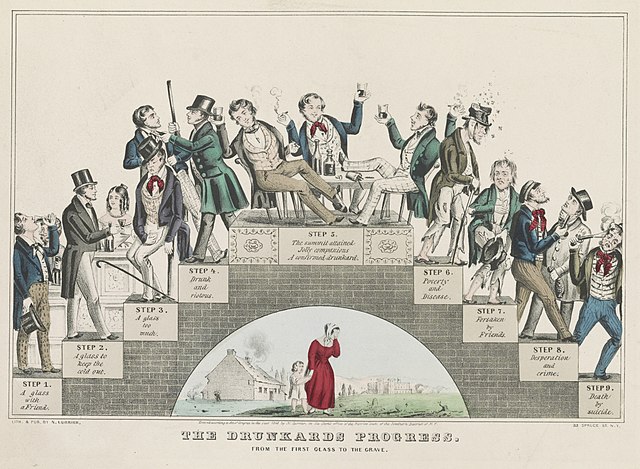

Nathaniel Currier:The drunkards progress

Onko "paheyhtiöihin" sijoittajalla yhtä huono loppu kuin juopolla ylläolevassa opettavaisessa litografiassa?

Tästäkin antaa tietoa Credit Suisse Global Investment Returns Yearbook 2015. Mikä ensinnäkin on paheyhtiö? Yksi tunnettu määritelmä on: "Booze, Betting, Bombs and Butts". Eli Viina, vedonlyönti, aseet ja seksi.

Yksinkertainen näkökanta on että eettiset sijoittajat välttävät sijoittamista paheyhtiöihin joiden kurssi siis on muita alhaisempi. Koska yhtiön muut omistajat ja johto välittävät pörssikurssista, tuntuuhan se suoraan kukkarossa, painostetaan yhtiötä parantamaan tapansa. Ironista kylläkin tämä voi tehdä paheyhtiösijoituksesta erityisen tuottoisan. Jos arvostustaso on muita yhtiöitä alempi on kysessä nimittäin arvoyhtiö.

Mitä data sanoo – onko hyve vai pahe saanut palkkansa? Hyve ehkä palkitaan tuonpuoleisessa, mutta tässä mailmassa paheet näyttävät tuottavan paremman tuoton. Taala sijoitettuna USA Mutuals "Vice fund"-iin (VICEX) vuonna 2002 on kasvanut 3.4 kertaiseksi, kun taas taala Vanguard FTSE social index fundiin (VFTSX) on tuottanut 2.7-kertaisesti. Mutta ilmeisesti edes hyvä tuotto ole tarpeeksi voimakas incentiivi – rahaston nimi on nykyään "Barrier fund".

Tupakkayhtiöistä on tarjolla huomattavsti pitempää dataa. USA:n osakemarkkinat ovat vuodesta 1900 lähtien tähän päivään asti tuottanut keskimäärin 9.6% vuosituoton, kun tupakkayhtiöt ovat tuoittaneet 14.6%. Tämä on jo melkoinen tuotto, 1$ vuonna 1900 sijoitettuna tupakkayhtiöihin on tänään yli 6 miljoonaa. Myös briteissä saadaan samansuuntainen tulos: Keskimääräinen markkinatuotto on 9.4% ja tupakkayhtiöiden tuotto 14.8%.

Paheyhtiöiden ylituotto näyttää myös hyvin robustilta eri maiden markkinoita tarkasteltaessa. Kun 21 maan osaketuottoja tarkasteltiin paheyhtiösijoitus pesi indeksin 19 maassa välillä 1970-2007 (Suomi mukaanlukien).

Ehkä paheyhtöisijoittamisessa on jokin juju. Osittain kyse voi olla siitä että paheet eivät ole uusia auringon alla. Ehkä siksi paheyhtiöiltä ei odoteta räjähtävää kasvua josta sijoittajat innostuneina maksaisivat ylihintaa. Itse en jättäisi tunnuslukujen tarkastelua väliin vain siksi että yhtiö on paheellinen. Esimerkiksi jotkut nettipeliyhtiöt tuntuvat melko kalliilta joten jätän ne väliin vaikka ne paheellisia ovatkin.

Itsekukin tarkastelkoon mieltään ja miettiköön antaako omatunto myöten sijoittaa paheyhtiöihin. Omassa salkussani varsinaisia paheyhtiöitä on ilmeisesti kaksi. Eettisen rahaston kriteereitä eivät täytä kaikki muutkaan, arviolta 4-5 lisää yhteensä neljästäkymmenestä tippuisi todennäköisesti tällaisessa tarkastelussa sivuun.

Suhteellista on pahekin

Minulla on joitakin po kategorian yhtiöitä, kuten peliyhtiö Unibetia. Olvi on ostolistalla.

En koe asiaa yhtään ongelmaksi, koska pelaan ja juon itse. Ongelmiahan nuo aktiviteetit voivat joillekin tuottaa, mutta niin voi tehdä shoppailu tai melkein mikä tahansa asia. Jos itse jotain paheeksi luokiteltavaa harrastaa, niin miksei omistaisi sellaista liiketoimintaa tunnontuskitta.

Ns tavalliselle kuluttajalle paheet eivät ole edes ongelma, vaan arjen höyste. Ongelmakäytös on aina oma lukunsa.

Hikki